Sell CALL e Sell PUT: la vendita di opzioni finanziarie

Introduzione alla vendita di opzioni finanziarie, esempi di vendita e grafici di riferimento.

Come abbiamo visto nell'articolo precedente la vendita di un’opzione comporta la cessione del diritto di acquisto o vendita del titolo sottostante per un determinato prezzo definito dallo strike, ed entro la data di scadenza.

La scelta di vendere CALL o PUT dipende dalla visione che si ha sul titolo. Se si vuole vendere una CALL è perchè si ha una visione non rialzista, per cui l'aspettativa è che il titolo non possa salire oltre un determinato strike. Se si sceglie di vendere una PUT si ha una visione non ribassista, quindi ci si aspetta che il titolo non scenda sotto un determinato prezzo.

La vendita di opzioni CALL determina l'obbligo di cessione del titolo se esso supera lo strike entro la data di scadenza. In questo articolo analizziamo la vendita senza il possesso del titolo sottostante, per cui la CALL si definisce naked. Di solito le CALL (come anche le PUT) vengono comprate come assicurazione, per cui chi la compra vuole assicurarsi il diritto di acquisto, e chi la vende è obbligato a vendere il titolo. Però nel caso di CALL naked il titolo non si possiede.

Se alla scadenza il titolo non ha superato lo strike il venditore può tenersi il premio che ha ottenuto dalla vendita. Quindi, ricapitolando, con la vendita di CALL il massimo profitto è dato dal premio per la vendita mentre la massima perdita è potenzialmente illimitata, poichè il prezzo del titolo può crescere teoricamente senza limiti.

Se, ad esempio, a dicembre 2018, abbiamo una visione non rialzista sul titolo ABC che sta quotando 86 dollari, potremmo scegliere di vendere una CALL. Se la nostra previsione è che esso entro un mese non possa arrivare a quotare 100 dollari potremmo vendere una CALL con strike a 100 dollari e con scadenza a gennaio 2019 a 2 dollari, quindi ricavando un premio di 200 dollari, che è anche il nostro massimo profitto.

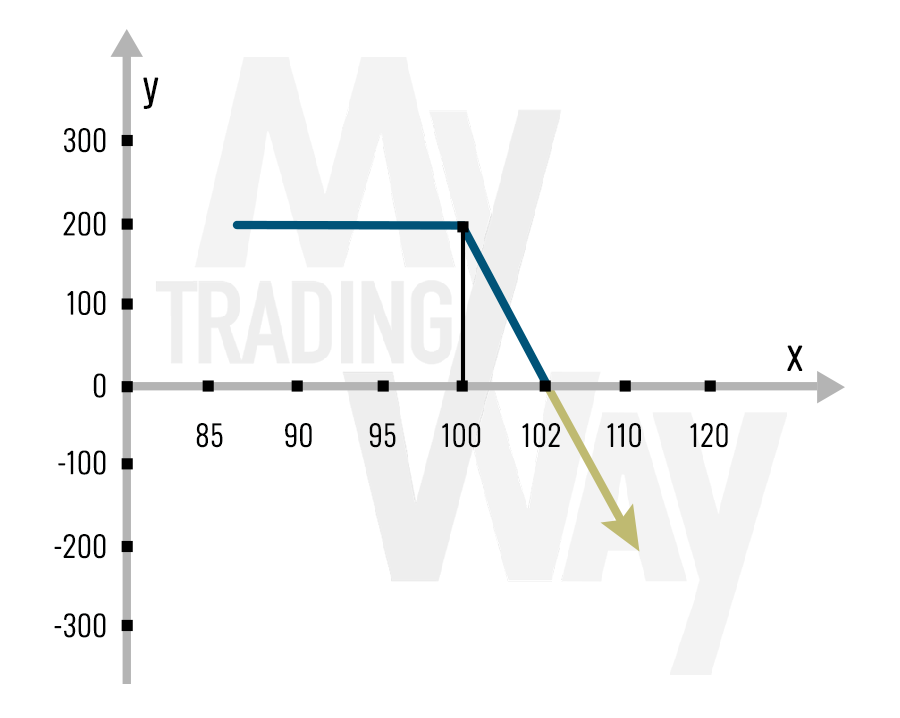

In base ai movimenti del prezzo, determiniamo i possibili scenari (Fig.1):

- il prezzo sale e supera lo strike: non si è realizzata la nostra previsione e siamo in perdita. Siamo quindi obbligati a vendere un titolo che non possediamo. Il punto di pareggio, quindi la somma dello strike con il premio ricevuto, è di 102. La perdita che potremmo subire è potenzialmente illimitata;

- il prezzo scende: siamo in profitto;

- il prezzo lateralizza: siamo in profitto.

Figura 1: Grafico profit-loss Sell CALL

La vendita di opzioni PUT determina l'obbligo di acquisto del titolo nel caso in cui questo superi lo strike. Come per le CALL, anche in questo caso analizziamo la vendita di PUT senza il possesso del titolo, quindi naked. Come abbiamo visto prima, solitamente si acquistano le CALL e le PUT come assicurazione, per cui chi acquista la PUT ha il diritto di vendita del titolo, e chi la vende è obbligato a comprarlo ad un prezzo superiore rispetto alla sua quotazione attuale. Quindi anche in questo caso si parla di profitto limitato dal premio e di perdita potenzialmente illimitata. In realtà non è propriamente corretto definirla illimitata poichè un titolo non può scendere al di sotto dello zero, però si tratta comunque di una perdita considerevole.

Se però entro la data di scadenza dell'opzione il titolo non è sceso sotto lo strike allora si è in profitto.

Se ad esempio, abbiamo una visione non ribassista sul titolo ABC che quota 86 dollari, possiamo scegliere vendere un'opzione. Se la nostra previsione è che entro un mese il titolo non possa scendere sotto ai 75 dollari, possiamo vendere una PUT con strike a 75 e scadenza a gennaio 2019 a 1,5 dollari, ricavando un premio di 150 dollari.

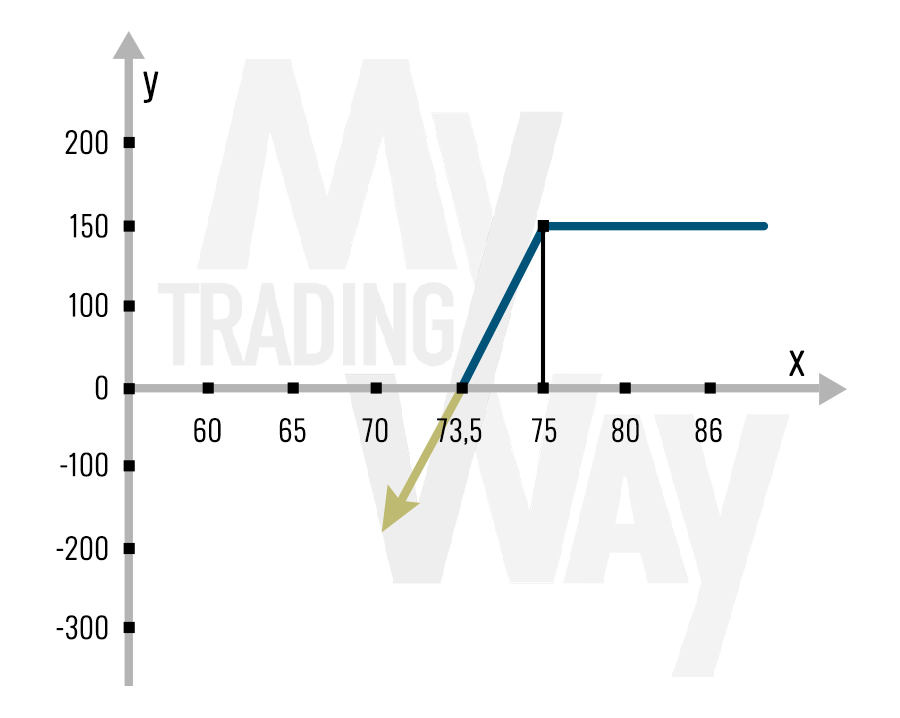

In base ai movimenti del prezzo, determiniamo i possibili scenari (Fig.2):

- il prezzo scende e supera lo strike: siamo in perdita, perchè siamo obbligati ad acquistare le azioni al prezzo dello strike ma queste adesso valgono meno. Il punto di pareggio è di 73,5, cioè lo strike meno il premio ricevuto;

- il prezzo sale: siamo in profitto;

- il prezzo lateralizza: siamo in profitto.

Figura 2: Grafico profit-loss Sell PUT

Figura 2: Grafico profit-loss Sell PUT

ATTENZIONE: gli articoli pubblicati sono stati realizzati unicamente a scopo informativo e didattico, e non sono in alcun caso da intendersi come consulenze finanziarie. I contenuti si basano su informazioni, dati e opinioni di pubblico dominio, che potranno cambiare nel tempo, e in ogni caso non devono essere considerati come consulenze finanziare. L’utente dovrà sempre verificare per conto proprio l’esattezza e l’attualità delle informazioni, e nel caso decidesse di investire, assumersi la piena responsabilità delle proprie azioni.